Valuta

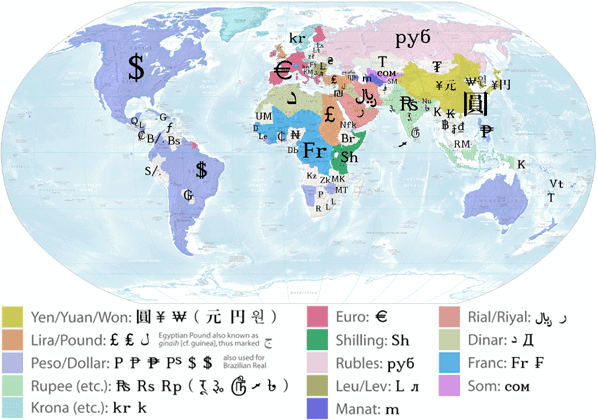

Een valuta of geldeenheid of munteenheid is een officieel geldig betaalmiddel van een land. Bekende voorbeelden zijn: de euro, Amerikaanse dollar, Britse pond en Japanse yen. Officiële valuta van landen zijn opgenomen in ISO 4217. Voor een lijst van officiële valuta, zie Lijst van munteenheden.

Eigen en vreemde valuta

We onderscheiden de eigen valuta (van het eigen land) en vreemde valuta (van het buitenland). Vreemde valuta worden tot de deviezen gerekend.

Het bestaan van verschillende valuta leidt bij internationale handel tot de noodzaak wisselkoersen vast te stellen. Bij vaste wisselkoersen bestaan er door de monetaire autoriteiten geregelde vaste omwisselingverhoudingen tussen de verschillende valuta. Al lang voor de invoering van een gemeenschappelijke munt (de euro) in een groot deel van de Europese Unie, probeerde men de koersen binnen een bepaalde bandbreedte te laten schommelen.

Valuta's oud en nieuw

- Baht, munteenheid van Thailand

- Dinar, munteenheid van Servië

- Dirham, munteenheid van Marokko en de VAE

- Dollar, munteenheid van diverse landen, onder andere de Amerikaanse dollar

- Drachme, tot 2002 munteenheid van Griekenland

- Ecu, tot 1999 rekeneenheid van de Europese Gemeenschap

- Escudo, tot 2002 munteenheid van Portugal, nu nog munteenheid van Kaapverdië

- Euro, sinds 2002 munteenheid van de Europese Unie, van 1999 tot 2002 rekeneenheid van de Europese Unie

- Forint, munteenheid van Hongarije

- Frank, tot 2002 munteenheid van België, Luxemburg en Frankrijk; nu nog munteenheid van Zwitserland

- Kuna, tot 2023 munteenheid van Kroatië

- Mark, tot 2002 munteenheid van Duitsland en Finland

- Gulden, tot 2002 munteenheid van Nederland, tot in 2004 munteenheid van Suriname, heden ten dage nog in Aruba, Curaçao en Sint Maarten

- Hryvnia, munteenheid van Oekraïne

- Iers pond, tot 2002 munteenheid van Ierland

- Kroon, munteenheid van een aantal Noord- en Oost-Europese landen

- Lire, tot 2002 munteenheid van Italië

- Litas, tot 2014 munteenheid van Litouwen

- Peseta, tot 2002 munteenheid van Spanje

- Pond sterling, munteenheid van Groot-Brittannië

- Roebel, munteenheid van Rusland en (een aparte roebel) van Wit-Rusland

- Schilling, tot 2002 munteenheid van Oostenrijk

- Tolar, van 1991 tot 2007 munteenheid van Slovenië

- Vlaamse pond, tot ca. 1795 munteenheid van het graafschap Vlaanderen en het hertogdom Brabant

- Złoty, munteenheid van Polen

Gebruik valuta van een ander land

Elk land heeft in beginsel zijn eigen valuta, maar in een aantal gevallen wordt de valuta van een ander land gebruikt. Dit kan het geval zijn indien het om een klein land gaat dat de valuta van een naburig land gebruikt. Een voorbeeld is Liechtenstein, dat de Zwitserse frank gebruikt. Ook kan men in zo'n geval wel een eigen valuta hebben waarvan de waarde is gekoppeld aan die van een naburig land. Dit is in Luxemburg het geval geweest: de Luxemburgse frank was gekoppeld aan de Belgische frank. Buiten Europa zijn de Lesothaanse loti, de Namibische dollar en de Swazische lilangeni 1:1 verbonden met de Zuid-Afrikaanse rand. Ook de Euro is een voorbeeld van een valuta dat in meerdere landen als betaalmiddel geaccepteerd wordt.

Een andere situatie waarin men een dergelijke koppeling hanteert (of ten minste nastreeft) doet zich voor indien men gebruik wil maken van de economische reputatie (en stabiliteit) van die andere munt. In 2004 was dat bijvoorbeeld het geval bij de Bosnische inwisselbare mark, die een vaste koers had ten opzichte van de euro, en voor 1999 (invoering girale euro) een vaste koers had ten opzichte van de Duitse Mark (D-Mark). Hetzelfde gold voor de Bulgaarse lev. De Antilliaanse gulden kent een vaste verhouding met de Amerikaanse dollar (1 USD = ANG 1,78).

Gezamenlijke valuta

Ook kunnen landen besluiten tot het hanteren van een gezamenlijke valuta. Het bekendste voorbeeld is uiteraard de euro;[1] een aantal landen in Afrika hanteert de CFA-frank, die een redelijk vaste koers heeft ten opzichte van de euro (en daarvoor ten opzichte van de Franse frank),[2] en een aantal landen in het Caraïbisch gebied hanteert de Oost-Caribische dollar.[3]

Valutapolitiek

Het komt vrij vaak voor dat monetaire autoriteiten een bepaalde bandbreedte rondom een referentiekoers nastreven. Die bandbreedte kan variëren van 15 procent tot minder dan 1 procent. Een nauwe koppeling werd (vóór de invoering van de euro) door De Nederlandsche Bank nagestreefd tussen de gulden en de D-Mark. Een aantal in 2004 tot de Europese Unie toegetreden lidstaten hanteert een dergelijke koppeling tussen hun valuta en de euro.

Grote schommelingen in wisselkoersen worden in het algemeen nadelig gevonden, omdat ze de internationale handel bemoeilijken (en volgens sommige lezingen uitnodigen tot speculatie). Bij internationale handelstransacties zullen de daarbij betrokken partijen zich moeten afvragen of ze het risico van valutastijgingen of -dalingen moeten afdekken met termijncontracten. Dit kan extra kosten met zich meebrengen.

Monetaire autoriteiten zullen ernaar streven om, ook als er geen formele koppeling of bandbreedte wordt gehanteerd, fluctuaties beheersbaar te houden, maar door de omvang van de internationale valutamarkten is dit vaak nauwelijks haalbaar. Een centrale bank kan (soms in samenwerking met andere centrale banken) een ongewenste stijging of daling van de koers van een valuta trachten af te remmen door op de markt die valuta te verkopen of te kopen (dit staat bekend als interventie) maar hiermee zijn dusdanig grote bedragen gemoeid dat het effect vaak zeer gering is. Het "verbaal sturen" van markten lijkt vaak meer vruchten af te werpen.

De indruk bestaat dat er sprake is van een spanning tussen de economische en de psychologische aspecten van een valutakoers: een "sterke valuta" is uit psychologisch (en politiek) oogpunt nastrevenswaardig, maar een exporteur zal het onwenselijk vinden als zijn producten als gevolg van een hoge valutakoers voor buitenlandse afnemers te duur zijn. (Hierbij wordt aangetekend dat het vermoedelijk onmogelijk is om een objectief "correcte" valutakoers vast te stellen. Of een koers hoog of laag is, lijkt vaak ten dele door emoties bepaald te worden. Zie tevens het artikel wisselkoers.)

De mate waarin valuta kunnen worden omgewisseld, verschilt van land tot land. In veel gevallen is de in- en uitvoer van de eigen en van vreemde valuta aan beperkingen onderhevig.

Speculeren met valuta

Valuta worden ook ingezet als beleggingsinstrument. Eén valuta wordt gekocht en met een andere wordt betaald. Dit betekent, dat bij het speculeren met valuta altijd in een valuta-paar wordt geïnvesteerd, en dat al naargelang de verwachting in de koersontwikkeling dit valutapaar wordt 'gekocht' (long) of 'verkocht' (short). Deze speculaties worden op de FOREX-markt (een afkorting van Foreign Exchange) geplaatst.

Net zoals opties en futures is een valuta-paar een hefboomproduct, met een hefboom (bij enkele makelaars) tot wel 1:400.

Anders dan bij futures en opties bestaat er geen gestandaardiseerd FOREX-contract, dat de voorwaarden voor het speculeren met valuta-paren regelt. Elke makelaar is hetzij een market-maker (met eigen voorwaarden) of hij is een zogenaamde 'introducing broker' voor een andere/grotere FOREX-makelaar. Elk van deze market-makers probeert opdrachten eerst in zijn eigen klantenkring te 'matchen', voordat hij een opdracht verder geeft. Dit heeft als gevolg dat een makelaar zo nu en dan koersen heeft, die van de rest van de markt afwijken. Dit opent mogelijkheden voor arbitrage, wat uiteindelijk de verschillen weer opheft.

Zie ook

- ↑ Encyclopaedia, Britannica, Euro

- ↑ Franse Centrale bank, The franc zone

- ↑ Bank Note News, East Caribbean States issues new notes